Le profonde crisi economiche che hanno attraversato l’ultimo decennio, hanno spinto i governi, le istituzioni finanziarie e gli analisti a sviluppare nuovi strumenti per individuare precocemente le crisi d’impresa. A tal fine, l’attenzione si è rapidamente posta sulla capacità delle aziende di generare od assorbire i flussi di cassa.

In effetti il primato riconosciuto alla componente finanziaria in ottica valutativa è supportato da diversi aspetti:

- I beni illiquidi in tempi di crisi spesso sono soggetti a pesanti svalutazioni in termini di valore di mercato e comunque richiedono tempi lunghi per smobilizzarli.

- Avere una buona capacità di generare reddito non esclude che le aziende possano comunque affrontare tensioni finanziarie. Questo perché i dati reddituali possono a volte essere inquinati da politiche di bilancio, oppure per disallineamenti tra i tempi d’incasso dei crediti e le scadenze per il rimborso dei debiti.

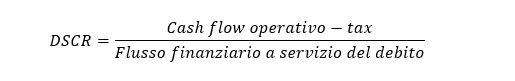

In questo contesto ha avuto una diffusione crescente un nuovo indice finanziario prospettico: il Debt Service Coverage Ratio (DSCR). Il successo di questo indicatore è principalmente dovuto all’ampia diffusione avuta tra le istituzioni finanziarie che ormai lo considerano come uno strumento imprescindibile per determinare la bancabilità di un’impresa. La tradizionale formula di calcolo del DSCR è la seguente:

Il nominatore riporta il flusso di cassa prodotto dalla gestione caratteristica al netto del flusso fiscale relativo al pagamento delle imposte sul reddito d’esercizio, mentre il denominatore riporta tutti flussi in uscita necessari per far fronte ai finanziamenti da rimborsare agli istituti (sia agli interessi passivi sia alle quote capitale). Affinché un’azienda abbia una valutazione positiva, e possa quindi accedere al credito, questa dovrebbe avere un DSCR > 1,1. Pertanto, le banche richiedono che le imprese siano in grado con i loro flussi di cassa al netto della gestione fiscale non solo di fare fronte alle uscite finanziarie a servizio del debito ma addirittura di mantenere un margine di sicurezza pari al 10%. Al momento della richiesta di finanziamento, l’Istituto di credito verifica il rispetto del limite di 1,1 non solo con i finanziamenti esistenti ma anche inserendo il nuovo finanziamento. Se da un lato gli istituti di credito tengono in massima considerazione il DSCR è giusto specificare come spesso questo venga calcolato facendo ricorso a vie più sintetiche che possono però portare a visioni distorte. Per questo motivo è opportuno che le imprese analizzino preventivamente il proprio DSCR e che possibilmente lo includano nella documentazione presentata agli Istituti nell’ambito delle pratiche per l’ottenimento di nuova finanza.

Al riguardo il Team Finance di ADM è disponibile ad assistere le imprese sia nella fase di calcolo del DSCR che in quella di presentazione delle pratiche agli Istituti.

Per maggiori informazioni rivolgiti ai nostri esperti di consulenza aziendale all’indirizzo info@admassociati.it